IFAに気をつけて!鵜呑みにして大失敗した体験談

みなさん、こんにちは。

最近、タクシーCMでも目にする「IFA」。今回は、IFAを通じた株式投資について紹介します。私は、IFAの言う通り投資をして大失敗しました。現在はその反省をうけて、安心の資産運用に切り替えています。

IFAとはなにか?

IFAは「Independent Financial Advisor」の略で、訳すと「独立系ファイナンシャルアドバイザー」です。証券会社や銀行に所属していないため、独立という意味なのでしょう。

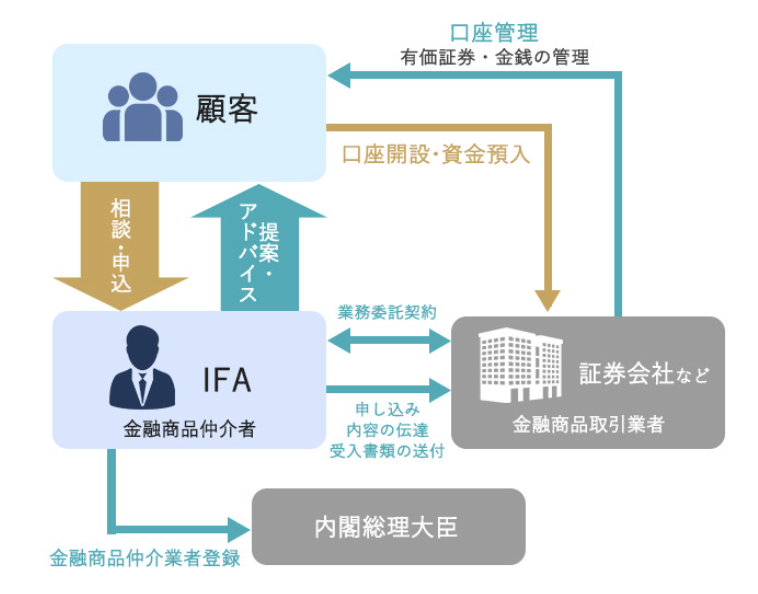

日本におけるIFAの歴史自体は比較的古く、2004年に証券仲介業務が解禁され「金融商品仲介業」という仕事が産まれました。「金融商品仲介業者」として内閣総理大臣の登録を受け、証券会社などの「金融証券取引業者」と業務委託契約を結び、顧客に投資のアドバイスをして売買の申込を伝えることが、IFAの仕組みです。

いままで証券会社や銀行などの営業がノルマ主義で顧客のことを考えていないという批判もあり、顧客の立場に立つという意味合いで「独立」と名付けたのでしょうが、これがとんでもないことだという「お金の真実」をここでは明らかにしていきたいとおもいます。

実際IFAという言葉や存在はまだ認知が低いようですが、投資相談や資産運用相談をテーマにしたセミナーの場でIFAを紹介をすることもあるようです。またネット証券大手のSBI証券や楽天証券などではIFAを通じた取引のできる口座があります。

IFAの真実

まずはIFAのメリットを伝えます。

金融商品でも投資信託のような販売手数料の発生する商品は、手数料をディスカウントできるので、証券会社経由よりも割安で購入することができます。当たり前ですが、それではIFAの実入りが減るので、その後すすめてくるのが信用取引です。

信用取引について簡単に説明すると、株式を実際に取引するのではなく、保有の半年間に利益や損失がでればその額だけ資金が増減する仕組みです。自分の資金以上に動かせるのでリスク・リターンの大きい取引です。

2020年3月のコロナ暴落のときには、株価が日々続々と下がり、いよいよ追証(保証金が不足し、追加で入金をしなければならないこと)にまで追い込まれる人が多数発生したのです。それではIFAも痛い目にあったかというと、そんなことはありませんでした。顧客である投資家の含み損がいくら増えようと、損切りをして痛みを感じても、取引さえあればIFAにとっては収入になっているんですね。

IFAの構造

IFAへの相談は無料です。しかし、彼らもビジネスでやっているわけで、収益源は何か。IFAの収益源は、顧客の売買手数料の一部が証券会社からキックバックされる仕組みです。なんということはありません。

ノルマが証券会社から外に移っただけだったのです。そのため当然、証券会社のIFA手数料は通常の手数料、特にネット証券の手数料より高くなっています。ある某大手証券会社出身のIFAは転身の理由を

- 会社の都合で商品をお客さんに押し付けて損させてきて心苦しかった

- IFAは顧客の立場に立って資産形成できる

といっていましたが、結局は本音のところは「成功する証券営業は、顧客に大量の売買させて、損失で顧客潰してなんぼの世界」(当人談)ということだったんですね。

まとめ

大事なことは資産運用/資産形成に取り組む際に、取引手数料(トランザクション)モデルでは顧客との利益相反が発生するということです。これは、顧客の資産残高に対する手数料(バランス)モデルでないと、本当の意味での「顧客本位」の金融サービスではないということですね。

日本の金融商品が取引手数料中心であるということはかなり残念なことです。海外のプライベートバンカーが長期的な顧客の資産形成に取り組めるのも、課金モデルが違うからなのです。

それでは、また

Honest Japanをフォロー

Honest Japanは世界標準のライフスタイルを叶える究極ガイドです。ご興味ある方は、X(旧Twitter)、Instagramもご覧下さい。

X(旧Twitter) InstagramRANKING人気記事ランキング

- 日間

- 週間

- 月間

まだデータがありません。

まだデータがありません。

まだデータがありません。

TAG

NEWS最新ニュース

-

-

-

-

-